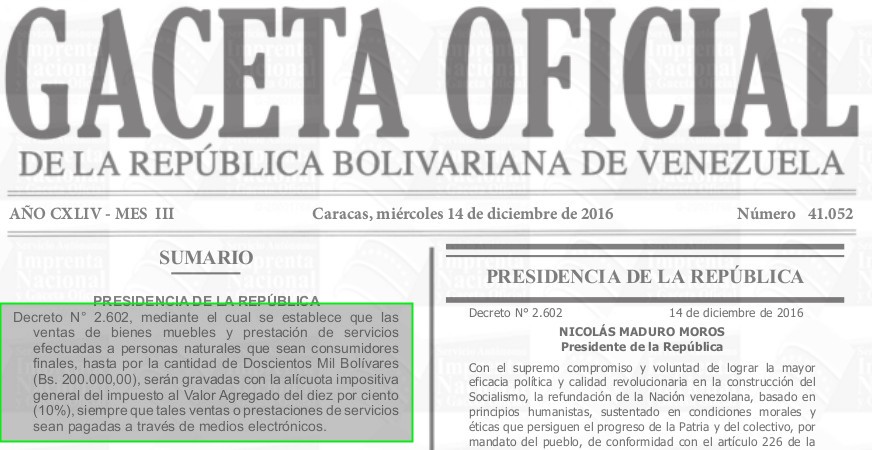

Por todos es bien sabido que en 1994 cuando se instituyó el Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT) se comenzó a cobrar el Impuesto al Consumo Suntuario y Ventas al Mayor (ICSVM) -que luego vendría a ser llamado Impuesto al Valor Agregado IVA- con una tasa impositiva de 10%. Pues bien, por 90 días -siempre y cuando se pague por medios electrónicos- se puede cobrar de nuevo la tasa de 10% según se especifica en la Gaceta Oficial N° 41.052 del miércoles 14 de diciembre de 2016. Publicamos este artículo para daros nuestra interpretación de dicho Decreto Presidencial N° 2.602 (que viene a ser el Decreto N° 34 en el Marco de Estado de Excepción y Emergencia Económica) pero os recomendamos muy bien que habléis con vuestro abogado, contador y programador de aplicaciones antes de tomar decisión alguna lo que aquí decimos es meramente informativo y no es vinculante, usad vuestro criterio lógico. Aquí vamos, pues.

Tabla de contenido:

Condiciones del Decreto.

- Condición indispensable: la factura debe se pagada -o cancelada- por medios puramente electrónicos (entiéndase tarjeta de débito y/o tarjetas de crédito y/o transferencias bancarias electrónicas) según reza al Artículo 2° del Decreto de marras; si hay algún otro medio de pago no es válido cobrar el 10% de IVA, se deberá cobrar el 12% normal.

- La factura debe ser menor o igual a Bs. 200.000,00 (se entiende que es el monto gravado o base del impuesto).

- La factura debe ser hecha a consumidores finales, es decir, no da derecho a crédito fiscal (de no especificar esto el SENIAT y la nación dejaría de recaudar mucho dinero en toda la cadena de comercialización del importador, distribuidor y detallista).

- Los bienes y/o servicios que ya incluyan el IVA (percibidos) no serán beneficiadas (recargas con tarjetas prepago a móviles celulares y teléfonos fijos por ejemplo) ya que el impuesto está pagado por adelantado por la empresa correspondiente.

- Importaciones definitivas de bienes inmuebles (claro, se dijo que es a consumidores finales y alguien que importe algo lógicamente no es consumidor final).

- Metales y piedras preciosas están exceptuados: aquí se ratifica lo decretado en la Providencia 0049 en la definición de metales preciosos y piedras preciosas (el Banco Central de Venezuela es el ente encargado de todos estos impuestos y retenciones porque es el único ente autorizado a comprar estos materiales preciosos).

- Entrára en vigencia a los díez días continuos a partir de su publicación en Gaceta Oficial: salió publicado el 14 de diciembre de 2016 y eso quiere decir que estará vigente desde el 25 de diciembre de 2016 hasta el sábado 25 de marzo de 2017, ambos inclusive (si estamos equivocados en el cálculo, pásenos mensajes por Twitter a la cuenta @KS7000).

Condiciones implícitas del Decreto.

- A nivel de contabilidad practicamente es poco lo que cambia porque ya existe el IVA disminuido o aumentado para ciertos negocios: los servicios de mensajeria de texto telefónico tienen IVA aumentado (consumo suntuario) y el IVA disminuido se aplicaba hasta no hace mucho a las carnes y los servicios de clínicas y hospitales privados -esto fue derogado-. Sin embargo hay muchos contadores que no están familiarizados con estos impuestos porque generalmente -practicamente- todo tiene IVA hoy en día (exceptuando ahora las clínicas y hospitales y en gran parte las farmacias -medicamentos- y uno que otro decreto específico para fomentar la producción nacional o la importación de materiales y enseres esenciales).

- El sector que se ve mayormente afectado es el ramo de negocios que realizan ventas masivas y están obligados a utilizar ya sean impresoras fiscales o cajas fiscales. Lo que a continuación explicamos se aplica a las impresoras fiscales ya que las cajas fiscales no permiten personalizar las facturas y si lo hacen el operador debe durar bastante tiempo usando un teclado numérico para anotar el RIF y el nombre o razón social del comprador (que aunque no da derecho a crédito fiscal sí que debe estar a nombre de la persona natural o jurídica para efectos contables y para cálculos del Impuesto sobre la Renta ISRL).

- Como dijimos las impresoras fiscales son prácticamente cajas fiscales pero sin dispositivos de entrada y salida para el usuario ya que van conectados a ordenadores que cumplen dichas funciones. Pero no no llaméis a engaño, son aparatos autónomos con su propio reloj y con un protocolo estricto -pasivo- que espera las órdenes y si son válidas las procesa y devuelve un resultado verdadero o falso -a veces acompañados de algún valor o valores adicionales-. Están obligados a usarlos los negocios de consumo masivo y hasta se especifican detalladamente los tipos de negocios (ver providencia 0071). En términos prácticos vale decir que el software de facturación -por medio de un puerto serial de 9 pines- enviará comandos -solicitudes- que la impresora fiscal aceptará o rechazará -según el estado fiscal en que se encuentre- y si y solo si la factura es emitida correctamente por la impresora fiscal es que se procederá a guardar en la base de datos dicha operación (además de los montos, fecha y hora que lleva la impresora fiscal) y nunca debemos delegar en utilidades de terceros la comunicación con dichos equipos en aras de que sistema de facturación y memoria fiscal lleven montos exactos e iguales al momento de realizar corte zeta (estad atentos a fallas eléctricas, sin papel para imprimir, etcétera, que pudieran entorpecen dicha labor).

- Dichas impresoras fiscales tienen un monto exento y tres montos gravados con impuestos diferentes: el disminuido (actualmente 8%), el normal (12%) y el aumentado (27% adicional), lo que da pie a preguntarnos ¿dónde almacenaremos el 10% que es decretado ahora? (actualizado lunes 26 dic 2016: ver más adelante cómo resolvieron este problemilla). Ver, además, la Providencia SNAT/2016/0122 Artículo 4° contra el Artículo 4° de la Providencia 00071.

- El último cambio hecho al firmware de las impresoras fiscales fue el cambio de hora por cambio de huso horario en Venezuela en abril del 2016 pero este cambio fue bien sencillo.

- El último cambio al hardware fue hecho en enero del 2013 cuando los relojes de las impresoras fiscales PNP fallaron y no reconocía el año nuevo (tal vez subestimaron la durabilidad de estos equipos al colocarle un reloj barato que iba a durar más que el equipo mismo y aquí vamos rumbo al segundo cambio de memoria fiscal -cada dos mil cortes zetas- osea unos 5 años y medios).

- El último cambio a impresoras fiscales en cuanto a la tasa del impuesto se realizó en el año 2009 cuando subió de 9% al 12% y el cambio se hizo sin mayor problema.

- Para cambiar estas tasas de impuesto se debe utilizar software privativo compilado que se comunica directamente con la impresora fiscal con un protocolo (de encriptamiento) que vaya Dios a saber cuál es, un secreto bien guardado para impedir que un tercero intente acceder y modificar la memoria fiscal y/o la configuración del firmware y/o cambiar la hora y fecha.

- Actualizado el lunes 26 de diciembre de 2016 (decreto en plena vigencia) y en respuesta a las inquietudes al respecto planteadas por las «redes sociales»:

@Linkq @NaymaConsult @Farmatodo Que primero que nada hay que cambiar tasa a todas y cada 1 impresoras fisc. LUEGO software(y luego contable) pic.twitter.com/HKhkSzr6i7

— ks7000.net.ve ? (@ks7000) 26 de diciembre de 2016

- Como véis las impresoras fiscales (al menos una muy conocida que lidera el mercado nacional) indica que debemos usar alguna de 2 las alícuotas que no utilize nuestra empresa para tomar alguna de ellas con el 10% (más adelante también veremos en qué consiste esto).

- Surge una pregunta adicional ¿qué problemas trae seguir cobrando el 12% si la venta se paga 100% por medio electrónico? Pues ninguno excepto que nos vulnera nuestro bolsillo, nosotros, consumidor final, ya que todo negocio que siga cobrando 12% y no 10% sigue beneficiando las arcas de la nación, así que no veremos ningún tipo de operativo represivo sino más bien OPERATIVOS DE ORIENTACIÓN TRIBUTARIA.

Transcripción del Decreto N° 2.602.

PRESIDENCIA DE LA REPÚBLICA

Decreto N°2.602

14 de diciembre de 2016

Con el supremo compromiso y voluntad de lograr la mayor eficacia política y calidad revolucionaria en la construcción del Socialismo, la refundación de la Nación venezolana, basado en principios humanistas, sustentado en condiciones morales y éticas que persiguen el progreso de la Patria y del colectivo, por mandato del pueblo, de conformidad con el artículo 225 de la Constitución de la República Bolivariana de Venezuela y en ejercicio de las atribuciones que me confieren los numerales 2 y 11 del artículo 236 ejusdem, en concordancia con lo previsto en los artículos 27 y 62 del Decreto con Rango, Valor y Fuerza de Ley que establece el Impuesto al Valor Agregado y de acuerdo a lo preceptuado en articulo 3° del Decreto N° 2.452 de fecha 13 de septiembre de 2015, mediante el cual se declara el Estado de Excepción y Emergencia Económica en todo el Territorio Nacional, prorrogado mediante Decreto N° 2.548, de fecha 13 de noviembre de 2015, en Consejo de Ministros.

DICTO

DECRETO N° 34 EN EL MARCO DEL ESTADO DE EXCEPCIÓN Y EMERGENCIA ECONÓMICA QUE ESTABLECE LA ALÍCUOTA IMPOSITIVA GENERAL DE IMPUESTO AL VALOR AGREGADO (IVA) APLICABLE A LAS OPERACIONES PAGADAS A TRAVÉS DE MEDIOS ELECTRÓNICOS.

Artículo 1°.

Las ventas de bienes muebles y prestación de servicios efectuadas a personas naturales que sean consumidores finales, hasta por la cantidad de Doscientos Mil Bolívares (Bs. 200.000,00), serán gravadas con la alícuota impositiva general del impuesto al Valor Agregado del diez por ciento (10%), siempre que tales ventas o prestaciones de servicios sean pagadas a través de medios electrónicos.

Cuando las referidas operaciones sean pagadas a través de medios no electrónicos, se aplicará la alícuota general impositiva prevista en el artículo 62 del Decreto con Rango, Valor y Fuerza de Ley que Establece el Impuesto al Valor Agregado.

Artículo 2°.

La rebaja de la alícuota a que se refiere este Decreto, no aplicará cuando la modalidad de pago electrónico coexista con alguna otra forma de pago.

Artículo 3°.

Están excluidas de la rebaja de la alícuota establecida en este Decreto, las siguientes operaciones:

- La adquisición de bienes y servicios con el impuesto al valor agregado percibido.

- Las importaciones definitivas de bienes muebles.

-

La adquisición de metales y piedras preciosas, se entiende como metales y piedras preciosas los siguientes bienes: oro, incluido oro platinado, en bruto, semilabrado o en polvo; la plata; el platino, el cual abarca el iridio, osmio, el paladino, el rodio y el rutenio; las aleaciones de metales preciosos; las piedras preciosas; y el diamante, incluso trabajado, sin montar ni engarzar, sin ensartar o sin clasificar.

Artículo 4°.

El Ministro del Poder Popular para la Banca y Finanzas, por órgano del Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT), estará encargado de la ejecución de este Decreto.

Artículo 5°.

Este Decreto entrará en vigencia a partir de los diez (10) días continuos siguientes a su publicación en la Gaceta Oficial de la República Bolivariana de Venezuela y tendrá una vigencia de noventa (90) días.

Dado en Caracas, a los catorce días del mes de diciembre de dos mil dieciséis. Años 206° de la Independencia, 157° de la Federación y 17° de la Revolución Bolivariana.

Ejecútese,

(L.S.)

NICOLÁS MADURO MOROS

Notificación vía Twitter por parte del SENIAT al mundo entero:

En Gaceta Oficial #41.052 del 14/12/2016 fue publicado el Decreto Nº 2602 de la presidencia de la República… pic.twitter.com/fvxHLOUEgV

— José David Cabello R (@jdavidcabello) 26 de diciembre de 2016

… establece que las ventas de bienes muebles y servicios a Personas Naturales por hasta 200 mil Bs. gozarán del descuento del 2% del IVA. pic.twitter.com/i66hqursXI

— José David Cabello R (@jdavidcabello) 26 de diciembre de 2016

Esta rebaja es un beneficio que garantiza el Gob. Revolucionario para incentivar el uso de operaciones electrónicas en Personas Naturales… pic.twitter.com/V9AGIZRDxw

— José David Cabello R (@jdavidcabello) 26 de diciembre de 2016

…cuando un contribuyente pague hasta un máximo de 200 mil Bs. con tarjeta de crédito, débito o transferencia bancaria. pic.twitter.com/08kQtpe3DP

— José David Cabello R (@jdavidcabello) 26 de diciembre de 2016

El SENIAT está encargado de la ejecución de este decreto para aplicar el beneficio al pueblo venezolano… pic.twitter.com/UpRoh9pOXc

— José David Cabello R (@jdavidcabello) 26 de diciembre de 2016

…y también incentivar el uso de los medios electrónicos, que son mucho más seguros, rápidos y eficaces. pic.twitter.com/cpvkHQxFL5

— José David Cabello R (@jdavidcabello) 26 de diciembre de 2016

SENIAT oficializó en la providencia #0122, las formalidades para emisión de facturas, declaración y pago por la venta de bienes muebles… pic.twitter.com/EBzu5FoRaB

— José David Cabello R (@jdavidcabello) 26 de diciembre de 2016

.. y prestaciones de servicios, efectuadas a Personas Naturales que sean consumidores finales, beneficiadas con esta alícuota del 10%. pic.twitter.com/TKayDcPVL6

— José David Cabello R (@jdavidcabello) 26 de diciembre de 2016

Se le recuerda a los comerciantes que el que No cumpla con lo establecido en la Gaceta, será sancionado según lo estipulado en la Ley pic.twitter.com/yt6WQ4UzK2

— José David Cabello R (@jdavidcabello) 26 de diciembre de 2016

Todos los comercios deben tener adecuadas sus máquinas fiscales con el 10% de la alícuota, donde aplique según el decreto. pic.twitter.com/Ooe2HfZ0RI

— José David Cabello R (@jdavidcabello) 26 de diciembre de 2016

Este decreto se aplica a partir de hoy y tendrá una vigencia de 90 días. ¡Vamos cumplir con esta norma y beneficiar al pueblo! pic.twitter.com/xICuzueM7B

— José David Cabello R (@jdavidcabello) 26 de diciembre de 2016

Transcripción de la Providencia Administrativa SNAT/2016/0122.

REPÚBLICA BOLIVARIANA DE VENEZUELA

MINISTERIO DEL PODER POPULAR PARA LA BANCA Y FINANZAS SERVICIO NACIONAL INTEGRADO DE ADMINISTRACIÓN ADUANERA Y TRIBUTARIA (SENIAT)

SNAT/2016/0122

Caracas, 14 de diciembre de 2016.

Años 206°, 157° y 17°

El Superintendente del Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT), en ejercicio de las atribuciones conferidas en el artículo 4, numerales 1, 8, 33, y 47 y el artículo 7 del Decreto con Rango, Valor y Fuerza de Ley del Servicio Nacional Integrado de Administración Aduanera y Tributaria, publicado en la Gaceta Oficial de la República Bolivariana de Venezuela N° 6.211 Extraordinario, de fecha 30 de diciembre de 2015, de conformidad con lo dispuesto en los artículos 27 del Decreto con Rango, Valor y Fuerza de Ley que Establece el Impuesto al Valor Agregado, publicado en la Gaceta Oficial de la República Bolivariana de Venezuela No. 6.152 Extraordinario de fecha 18 de noviembre de 2014, el artículo 3° del Decreto con Rango, Valor y Fuerza de Ley del Código Orgánico Tributario, publicado en la Gaceta Oficial de la República Bolivariana de Venezuela N° 6.152 Extraordinario, de fecha 18 de noviembre de 2014; de conformidad con el artículo 3 del Decreto N° 2.452 de fecha 13 de septiembre de 2016, publicado en la Gaceta Oficial de la República de Bolivariana de Venezuela N° 6.256 Extraordinario de la misma fecha, mediante el cual se decretó el Estado de Emergencia de Excepción y Emergencia Económica en todo el Territorio Nacional, prorrogado mediante Decreto N° 2.548 por sesenta (60) días, publicado en la Gaceta Oficial de la República Bolivariana de Venezuela N° 6.272 Extraordinario de fecha 13 de noviembre de 2016, dicta la siguiente:

PROVIDENCIA ADMINISTRATIVA MEDIANTE LA CUAL SE ESTABLECEN LAS FORMALIDADES PARA LA EMISIÓN DE FACTURAS, DECLARACIÓN Y PAGO POR LAS VENTAS DE BIENES MUEBLES Y PRESTACIONES DE SERVICIOS EFECTUADAS A PERSONAS NATURALES QUE SEAN CONSUMIDORES FINALES, GRAVADAS CON LA ALÍCUOTA IMPOSITIVA GENERAL DEL IMPUESTO AL VALOR AGREGADO

DEL DIEZ POR CIENTO (10%).

Artículo 1°.

La presente Providencia Administrativa tiene por objeto establecer las formalidades para la emisión de la factura, declaración y pago del impuesto al valor agregado, que deben cumplir los sujetos pasivos que realicen ventas de bienes corporales y presten servicios a personas naturales que sean consumidores finales hasta por la cantidad de Doscientos Mil Bolívares (Bs. 200.000,00), gravadas con la alícuota impositiva general del impuesto al Valor Agregado del diez por ciento (10%), siempre que tales ventas o prestaciones de servicios sean pagadas a través de medios electrónicos.

Artículo 2°.

Los sujetos pasivos a que se refiere el artículo anterior, además de los requisitos establecidos en la Providencia Administrativa que regula el Régimen General de Emisión de Facturas y otros Documentos, deberá indicar la alícuota del diez por ciento (10%) del impuesto al valor agregado, cuando el consumidor final cumpla con la condición establecida en el Decreto que establece la rebaja de la alícuota.

Artículo 3°.

Los sujetos pasivos podrán continuar utilizando el medio de emisión de factura que hayan adoptado o que estén obligados a utilizar, siempre y cuando el mismo se pueda adecuar a los requisitos exigidos en el artículo anterior.

Artículo 4°.

En caso que no sea posible la adecuación de la máquina fiscal, deben utilizar formatos elaborados por imprentas autorizadas, el cual debe reflejar la alícuota del impuesto al valor agregado aplicable por las operaciones señaladas en el artículo 2° de esta Providencia Administrativas, indicando en forma mecánica o manual que se realiza conforme al Decreto que establece la rebaja de la alícuota.

Artículo 5°.

Los sujetos pasivos obligados a cumplir con las formalidades establecidas en esta Providencia Administrativa, deben presentar la declaración y pago del impuesto al valor agregado, de acuerdo a las especificaciones técnicas señaladas a través del Portal Fiscal.

DISPOSICIONES TRANSITORIAS

PRIMERA.

Los Proveedores o fabricantes de Máquinas Fiscales, deben adaptar los modelos autorizados por el Servicio Nacional Integrado de Administración Aduanera y Tributaria para incluir la rebaja de la alícuota, dentro de los diez (10) días continuos siguientes a la entrada en vigencia de esta Providencia Administrativa.

De igual manera, los sujetos pasivos deben solicitar la adaptación de las Máquinas Fiscales a sus Proveedores o fabricantes autorizados por este Servicio, dentro del plazo establecido en esta Disposición Transitoria.

SEGUNDA.

Los Proveedores o fabricantes de Máquinas Fiscales, cuyos modelos autorizados por el Servicio Nacional Integrado de Administración Aduanera y Tributaria no tengan la capacidad técnica para ser adaptados, deberán notificarlo por escrito, especificando los motivos ante la Gerencia de Fiscalización de este Servicio, dentro de los dos (2) días hábiles siguientes a la entrada en vigencia de la presente Providencia Administrativa.

El Servicio Nacional Integrado de Administración Aduanera y Tributaria deberá publicar en su portal fiscal una lista de los modelos que no puedan adecuarse técnicamente a lo establecido en la presente Providencia Administrativa.

DISPOSICIONES FINALES

PRIMERA.

los efectos de esta Providencia Administrativa se entiende por Portal Fiscal la página Web http://www.seniat.gob.ve o cualquiera otra que sea creada por el Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT) para sustituirla.

SEGUNDA

Esta Providencia Administrativa entrará en vigencia a partir de su publicación en Gaceta Oficial de la República Bolivariana Venezuela.

Comuníquese y publíquese.

Comuníquese y Publíquese,

JOSÉ DAVID CABELLO RONDÓN

Superintendente del Servicio Nacional

Integrado de Administración Aduanera y Tributaria.

Decreto N° 5.851 del 01-02-2008

Gaceta Oficial de la República Bolivariana de Venezuela N° 38.863 del 01-02-2008

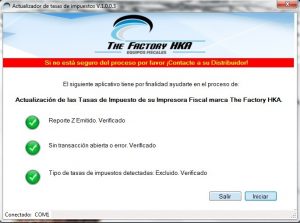

Procedimiento para cambio de tasas a impresoras fiscales distribuidas por «The Factory HKA®».

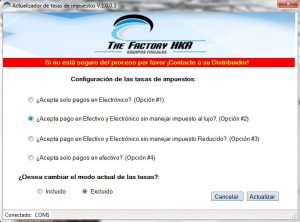

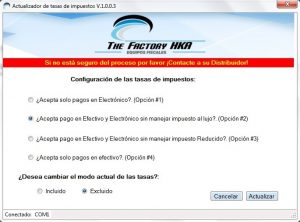

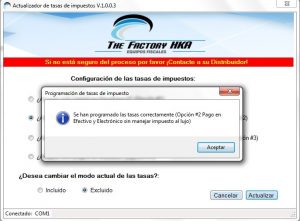

El ejecutable distribuido por el importador de dichas impresoras fiscales corre sobre software privativo, el detalle es que estas impresoras solamente tienen memoria para 3 tasas de impuesto: normal, reducido y aumentado. El aumentado generalmente se le conoce como «impuesto al lujo» y como la gran mayoría de los negocios y comercios obligados a utilizar impresoras fiscales NO venden nada con este impuesto entonces es el candidato ideal para ser tomado con el 10% decretado así que recomendamos tomar la opción número 2 (ver imágenes a continuación). Sumamente importante que el software de facturación en el ordenador le envie la opción «&H23» que corresponde al aumentado (ahora decretado como especial o reducido «R» ):

- Caracter &H20: exento.

- Caracter &H21: tasa normal, 12% a la fecha de hoy.

- Caracter &H22: tasa disminuida, 8% a la fecha de hoy.

- Caracter &H23: tasa al 10% reducida por Decreto N° 2.602

Consultad con el manual del programador y el protocolo de comunicación por puerto serial, NO TOMÉIS A PIE JUNTILLAS LO AQUÍ INDICADO, PENSAD, EVALUAD Y TOMAD VUESTRA PROPIA DECISIÓN, recordando que vosotros procedéis a vuestro propio riesgo, solamente compartimos nuestra experiencia con propósitos puramente didácticos, el conocimiento es libre pero la responsabilidad de vuestras acciones es única y exclusivamente vuestra.

Procedimiento para cambio de tasas a impresoras fiscales distribuidas por «Desarrollos PNP®».

Publicado (actualizado) jueves 05 enero 2017.

Estas impresoras fiscales marcas PNP son de tecnología antigua, de matriz de punto, ruidosas y con papel químico con copia de rollo de auditoría pero muy duraderas en sus partes mecánicas, sus cabezales de 9 pines soportan 80 millones de impactos ¡y más, lo certificamos!

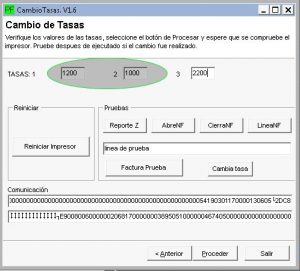

Aquí pasamos a describir cómo cambiar las tasas (alícuotas) por medio del software privativo que podéis descargar (previo registro) y cuya utilería no es hecha específicamente para esta oportunidad y de hecho es la misma utilizada en el año 2009 (pero curiosamente tiene una última actualización en febrero de 2016).

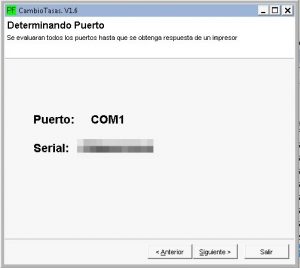

Una vez hayamos descargado y descomprimido el fichero ejecutable lo lanzamos:

Pulsamos click en el botón «Siguiente >» y el programa revisará cada puerto serial y si detecta impresora le consulta su serial por medio de comando ex profeso:

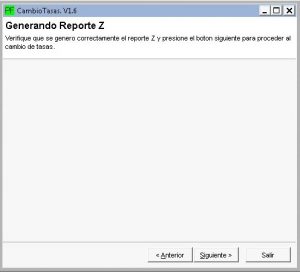

Confirmamos que el serial mostrado por pantalla coincida con el precinto de seguridad adherido a la máquina fiscal, verificamos que haya papel suficiente ya que procederemos a sacar un corte zeta y pulsamos siguiente:

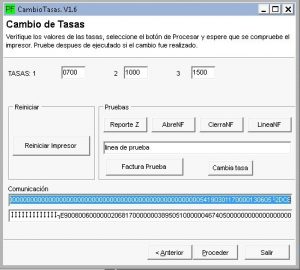

Al finalizar de emitir el corte zeta (por favor entregar a contabilidad inmediatamente para evitar su pérdida física) nos mostrará la siguiente pantalla con valores que vaya a saber Dios de dónde los sacaron y en todo caso debemos cambiarlos nosotros mismos sin el separador decimal:

Es vuestra responsabilidad única y exclusivamente el colocar los valores correctos, nosotros acá sólamente ofrecemos una simple guía para compartir nuestra experiencia y contribuir así al conocimiento libre, ¡estáis advertidos todos y advertidas todas!

Aunque el software NO lo indica sabemos por experiencia empírica que la tasa 1 es la alícuota normal, la tasa 2 es la reducida y la tasa 3 es la aumentada (impuesto al lujo); en todo caso nosotros no utilizamos esta última por lo que la dejaremos tranquilita y utilizaremos la tasa 2 REDUCIDA (R) para nuestros propósitos a esta situación sobrevenida.

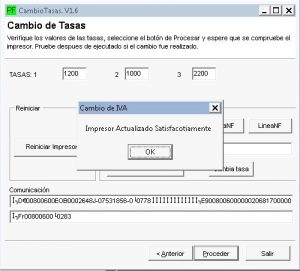

Una vez estemos completamente seguros que tenemos los valores correctos observando de no colocar separadores decimales (de hecho a las impresoras fiscales los separadores decimales no se utilizan sino que a la hora de visualizar por papel o visor fiscal agrega la coma tomando dos cifras de derecha a izquierda por eso se hace absolutamente necesario que rellenéis con los debidos caracteres en cero) hacemos click en el botón «proceder»:

(¡Ver observación hecha el 6 de enero de 2017 al final de esta entrada en el blog! «Fe de errata»)

Si todo va bien veremos el mensaje (sic) «Impresor Actualizado Satisfacotiamente» tras lo cual podemos pasar a comentar sobre los cambios en el sistema de software de facturación.

A diferencia de otras marcas de impresoras fiscales, en el caso de las PNP no hay que realizar cambio alguno a los comandos enviados por sistema instalado en el ordenador al cual está conectada físicamente la impresora fiscal PORQUE en el protocolo de comunicación simplemente enviamos la tasa correspondiente (¿os dijimos ya que sin separador decimal alguno?) del producto a facturar, renglón por renglón -osea, enviamos la tasa y ya, no es un comando específico ni un alias para tasa normal, reducida o aumentada-. El meollo del asunto es que la impresora fiscal compara contra todas y cada una de las tasas -alícuotas- que ella tenga registrada en memoria hasta conseguir una que coincida exactamente. En el caso de NO conseguir una tasa coincidente pues simplemente rechaza el comando y responde con un mensaje de error y pues no imprime el renglón causando una aparente «cuelgue» de la impresora fiscal (revisad de tanto en tanto vuestro registro de comunicación que guardéis debidamente en vuestra base de datos, sería como una bitácora de mensajes enviados y recibidos hacia y desde la impresora fiscal).

Una vez realizado todo el procedimiento pues damos al botón salir y no olvidéis de borrar completamente del disco duro del ordenador de caja el fichero ejecutable (no lo corráis desde una ubicación remota porque si perdéis la comunicación vais a quedar a medio camino del proceso de cambio de tasas -sin mencionar otros riesgos de seguridad al enviar datos por internet-, lo mejor es copiar el ejecutable al disco duro local y de allí lanzarlo para luego borrarlo al terminar el proceso).

Actualizado el miércoles 28 diciembre 2016:

Así titula el diario 2001 la imposibilidad de los usuarios de cambiar las alícuotas en las impresoras fiscales, #Decreto2602. pic.twitter.com/ow7cn2QoeA

— ks7000.net.ve ? (@ks7000) 28 de diciembre de 2016

Y no, no tiene nada que ver que este días señalado coincida con el Día de los Santos Inocentes.

SENIAT actualiza alícutoa en plataforma de declaración del IVA.

Actualizado el viernes 6 de enero de 2017.

De regalo de Reyes Magos, el portal del SENIAT actualizó la plataforma de declaración del IVA incluyendo alícuota 10%:

De regalo de Reyes Magos, el portal del SENIAT actualizó la plataforma de declaración del IVA incluyendo alícuota 10% pic.twitter.com/gkDp6kBiHP

— Nayma Consultores (@NaymaConsult) 6 de enero de 2017

Fe de errata:

Actualizado el viernes 6 de enero de 2017.

Estamos plenamente conscientes que con los clientes que trabajamos absolutamente ninguno de ellos ni ellas realiza ventas con el impuesto al lujo y sirva la presente para reconocer debidamente que dicha tasa es 27%, lo cual corregiremos en próximos cortes Z para tener la alícuota correcta, pero reafirmamos, no vendemos absolutamente nada con «alícuota general más alícuota adicional». Valga entonces a todos vosotros y vosotras la aclaración respectiva.

Fuentes consultadas:

En idioma castellano:

- «Tribunal Supremo de Justicia» publicación gratuita (en diferido) de la Gaceta Oficial de la República Bolivariana de Venezuela.

- Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT).

- «The Factory HKA» distribuidor plenamente autorizado por el SENIAT de las impresoras fiscales marcas Aclas®, HKA®, Bixolon®, OKI®, Star®, Pantum® y Dascom®.

- «Desarrollos PNP» distribuidor plenamente autorizado por el SENIAT de las impresoras fiscales marca PNP®.

- «Elepos» distribuidor plenamente autorizado por el SENIAT de las impresoras fiscales marca VMAX®.

- «POS Venezuela» distribuidor plenamente autorizado por el SENIAT de las impresoras fiscales marca BEMATECH®.

- «Seniat aumentó la alícuota adicional del IVA al 15% para bienes suntuarios» según reseña el Diario «El Universal» de Venezuela.

- «Balance Inicial – Aplicación de la Alícuota 10% IVA en pagos electrónicos» por Nayma Consultores.