I.G.T.F. = Impuesto a las Grandes Transacciones Financieras.

En una entrada anterior publicamos un análisis a la Ley que crea un impuesto a las transacciones financieras, y allí insistimos en llamarla «impuesto al débito bancario» tal como históricamente había sido nombrada (ufff que si os gusta la historia contemporánea contada por este vejete y vivida en carne propia pues tenéis aquí un testigo de esa época y allí lo relato con todo detalle).

Consideramos que esta ley confunde un poco si nos dejamos llevar por el título solamente. Si revisamos el significado de financiero o financiera en el Diccionario de la Real Academia Española, en su primera acepción, notaremos que se refiere a:

- Hacienda pública (nosotros lo llamamos Administración Tributaria Nacional).

- Bancos.

- Bolsas de Valores.

- Grandes negocios mercantiles.

Es por tanto que el adjetivo grandes es redundante y por si fuera poco en el artículo 8, literal 5, excluyen explícitamente a la bolsa de valores. Además, tal como analizamos en esa entrada dedicada de lleno a la ley, en esta oportunidad no hay montos mínimos mensuales, basados en Unidades Tributarias, para que el impuesto sea «devuelto» (en mis cuentas bancarias de esa época siempre me sucedió: cada «salida» me cobraban el impuesto y al mes siguiente me lo acreditaban la suma de lo debitado). Por eso es que grandes transacciones pues va a ser que no, no hay monto mínimo, ni máximo, ni nada: todo monto es «buen candidato». Lo que es bien cierto es que los sujetos pasivos especiales son grandes negocios mercantiles pues para que sean notificados como tales deben tener ingresos brutos anuales superiores a las 30 mil U.T. (Providencia No 0296, publicada en la Gaceta Oficial No 37.970 de fecha 30 de junio de 2004).

Confunde aún más de la manera como nosotros la llamamos: «débito bancario» pero en realidad el asunto va mucho más allá y a continuación pasamos a describirla y analizarla.

La información aquí suministrada es a modo de «conocimiento libre», nuestra contribución a nuestra sociedad venezolana sobre la forma y manera de cumplir las leyes, en este caso tributarias. No es información oficial ni debe tomarse como «dogma de fe», utilice siempre su sentido común y si aún así tiene dudas en utilice los canales de comunicación que para tal efecto tiene nuestra Administración Tributaria Nacional:

El horario de atención de la línea 08000-SENIAT (08000 – 736428) es de lunes a viernes de 7:00 am a 7:00 pm. pic.twitter.com/JIx1eg4UOp

— SENIAT (@SENIAT_Oficial) February 23, 2016

En el Capítulo II «Del Impuesto», artículo 3°, literal 6 (I.G.T.F.) especifica muy claramente que la cancelación de deudas (por cualquier medio excepto por el sistema bancario) están sujetas al pago del impuesto (hecho imponible) y he aquí que si justifica, al menos, un sustantivo del enunciado: «transacciones«. De esto se encarga la Administración Tributaria Nacional en el Capítulo V «Declaración, Pago y Liquidación del Impuesto», artículo 16°, que pone:

- Los bancos recaudan y pagan diariamente por concepto de débito bancario (aquí es donde el apelativo que utilizamos es totalmente correcto).

- «…el impuesto que recae sobre la cancelación de deudas mediante el pago u otros mecanismos de extinción, sin mediación de bancos u otras instituciones financieras.» (evidentemente podemos notar que estamos en presencia del débito contable -en el pago de deudas por cualquier medio menos vía bancaria-).

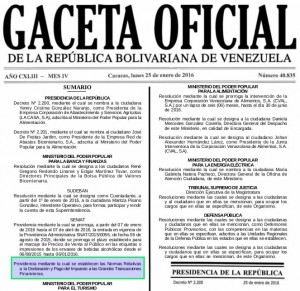

- Este literal faculta a la Administración Tributaria Nacional a establecer normas para declarar y enterar el impuesto, con la salvedad de que el literal anterior especifica que tiene que ser en el mismo lugar y fecha que establece el Calendario de Pago de Retenciones de I.V.A. De aquí, y para complementar lo establecido en el artículo 7°, se desprenden la Providencia SENIAT SNAT/2016/004 que norma al sector bancario (gentilmente transcrita y en línea por el Banco Occidental de Descuento) y la Providencia SENIAT SNAT/2016/005 la cual nos ocupa hoy día.

En el Capítulo VI «Deberes Formales» (I.G.T.F.) se establece que la Administración Tributaria Nacional (función ejercida por el SENIAT desde 1994 hasta hoy, 2016) tendrá los siguientes mecanismos de control y supervisión:

- Artículo 19°: el sujeto pasivo (contribuyente especial) deberá MANTENER información detallada sobre cuentas bancarias y contables donde esté involucrado dicho impuesto.

- Artículo 20°: se deberá declarar según normas que establezca el SENIAT en el Portal Fiscal (para lo cual el pasado viernes salió publicado el manual correspondiente y, además, lo «espejamos» nosotros en esta vuestra página web).

- Artículo 21°: especifica que el impuesto debe ser anotado en la cuenta bancaria como un débito, sin ninguna consideración especial; en cualquier otro caso se deberá anotar en las cuentas de orden de la empresa. Es interesante conocer exactamente qué y cómo funcionan dichas cuentas de orden pero nos atrevemos a afirmar que son cuentas que permiten detallar y discriminar de manera previa otras operaciones, relacionadas, por supuesto. Vamos con otra abstracción: son como los catalizadores de una reacción química.